بهترین اندیکاتور تحلیل تکنیکال ارز دیجیتال؛ آموزش اندیکاتورها و اسیلاتورها (ریدایرکت شد)

اندیکاتور و اسیلاتور تحلیل تکنیکال انواع مختلفی دارد که بهترین و دقیق ترین شاخص ها در حوزه ارز دیجیتال مانند بیت کوین را آموزش میدهیم.

تحلیلگران از اندیکاتورها به منظور فهم و درک بیشتر رفتار قیمت در بازار ارزهای دیجیتال استفاده میکنند. اندیکاتور به راحتی قابل تحلیل بوده و هشدارها و سیگنالهای خرید و فروش در آن به راحتی قابل استفاده است. در تحلیل تکنیکال، تعداد شاخصها بسیار زیاد است و افرادی که روزانه ترید کرده یا از نوسانات قیمت برای کسب سود استفاده میکنند و همچنین کسانی که قصد خرید بلند مدت و سرمایهگذاری در بازار ارزهای دیجیتال را دارند، میتوانند از این اندیکاتورها استفاده نمایند.

دقیق ترین اندیکاتور های تحلیل تکنیکال ارز دیجیتال کداماند؟

کارایی شاخص در تحلیل تکنیکال به حدی است که برخی از تریدرها و تحلیلگران حرفهای بازار، اندیکاتورهای مخصوص خود را نوشته و از آنها برای خرید و فروش خود استفاده میکنند. در این مقاله، قصد داریم برخی از مهمترین و دقیق ترین انوع اندیکاتور که در بازار ارزهای دیجیتال استفاده میشوند را معرفی کنیم.

اندیکاتور RSI (قدرت نسبی) در تحلیل تکنیکال

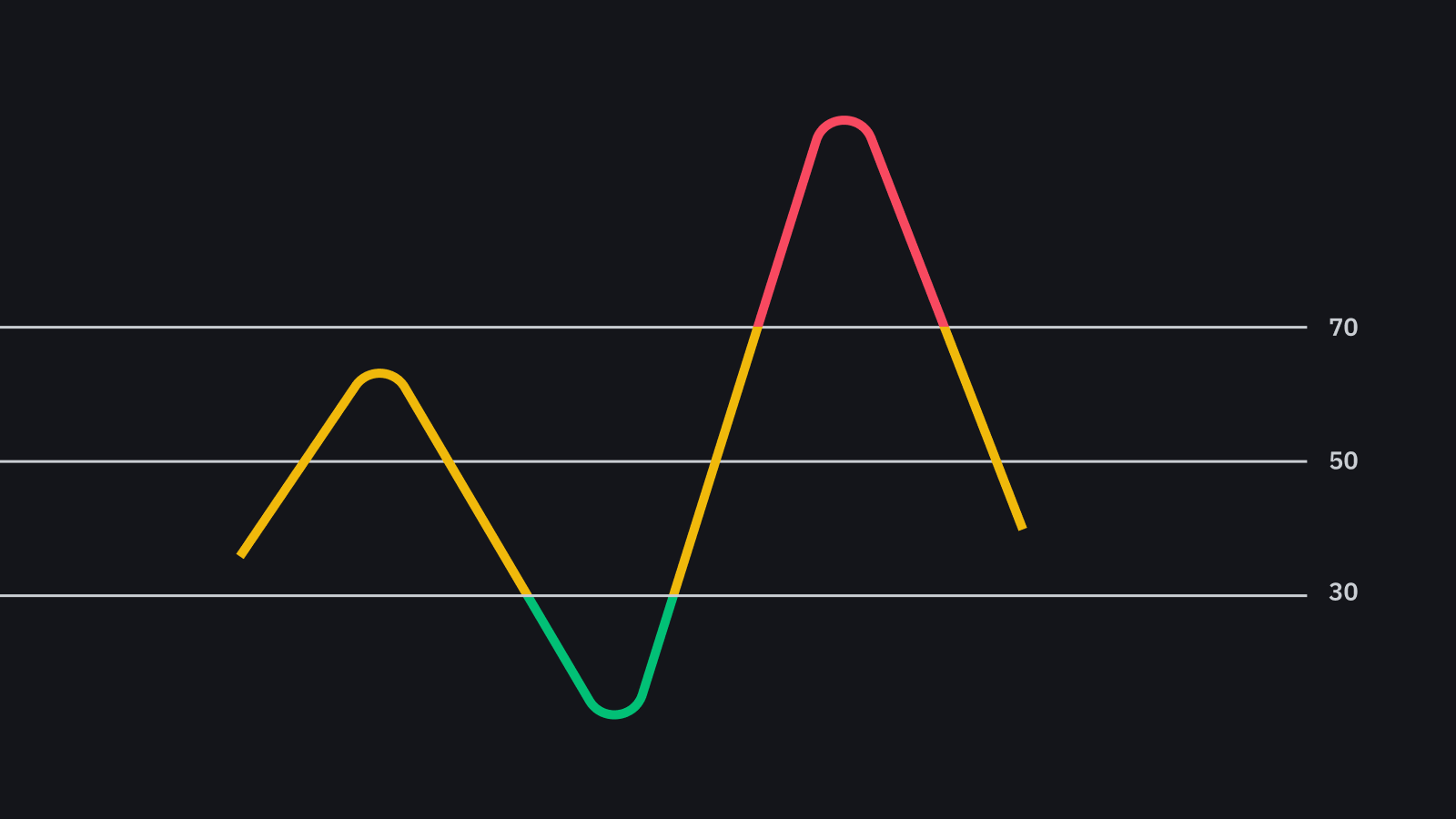

اندیکاتور RSI یک اسیلاتور است که قدرت خریدار و فروشنده را در بازار مشخص میکند. این اندیکاتور با در نظر گرفتن قیمت بسته شدن ارز دیجیتال در یک دوره مشخص (به صورت پیشفرض 14 روزه)، قدرت نسبی بازار را نشان میدهد. این اسلاتور بین صفر و صد نوسان میکند.

بیشتر بخوانید: اندیکاتور و اسیلاتور؛ قسمت بیست و یکم آموزش تحلیل تکنیکال ارزهای دیجیتال

اندیکاتور RSI نشانگر مومنتم (Momentum) بازار است و آن را در تغییرات قیمتی و روند قیمتی بازار نشان میدهد. به عبارت دیگر، زمانی که مومنتم و قیمت باهم در حال افزایش باشند، نشاندهنده قدرت زیاد روند صعودی بوده و این افزایش مومنتم بازار نشان میدهد که تریدرها همچنان خریدار آن هستند.

در مقابل، زمانی که قیمت افزایش مییابد اما مومنتم در حال کاهش است، نشاندهنده ضعیف شدن روند صعودی بوده و خبر از به پایان رسیدن روند صعودی فعلی بازار میدهد.

به طور کلاسیک، اندیکاتور RSI دو محدوده و منطقه اشباع فروش و اشباع خرید دارد. زمانی که عدد شاخص قدرت نسبی بیشتر از 70 باشد، گفته میشود که بازار در محدوده اشباع خرید قرار گرفته است. همچنین زمانی که مقدار عددی این اندیکاتور کمتر از 30 شود، گفته میشود که بازار در محدوده اشباع فروش قرار دارد.

برای مثال، هر چه مقدار اندیکاتور قدرت نسبی به سقف (100) و کف خود (صفر)، نزدیکتر شود، نشاندهنده اتمام روند فعلی و تغییر روند و یا پولبک زدن به سطح مقاومت و سطح حمایت شکست شده و ادامه روند فعلی خواهد بود.

در هر صورت، بالا بودن عدد این اندیکاتور نشاندهنده اصلاح قیمت یا بازگشت روند است. با این حال، انجام معاملات و خرید و فروش صرفا با توجه به این اندیکاتور، روش صحیحی نست. زیرا همانند سایر اندیکاتورها و ابزارهای موجود در تحلیل تکنیکال، اندیکاتور RSI نیز دارای خطا است. به همین خاطر روش صحیح این است که از این اندیکاتور در کنار دیگر ابزارها استفاده شود. ترکیب چند اندیکاتور باعث میشود خطای تحلیل به مقدار زیادی کاهش یابد.

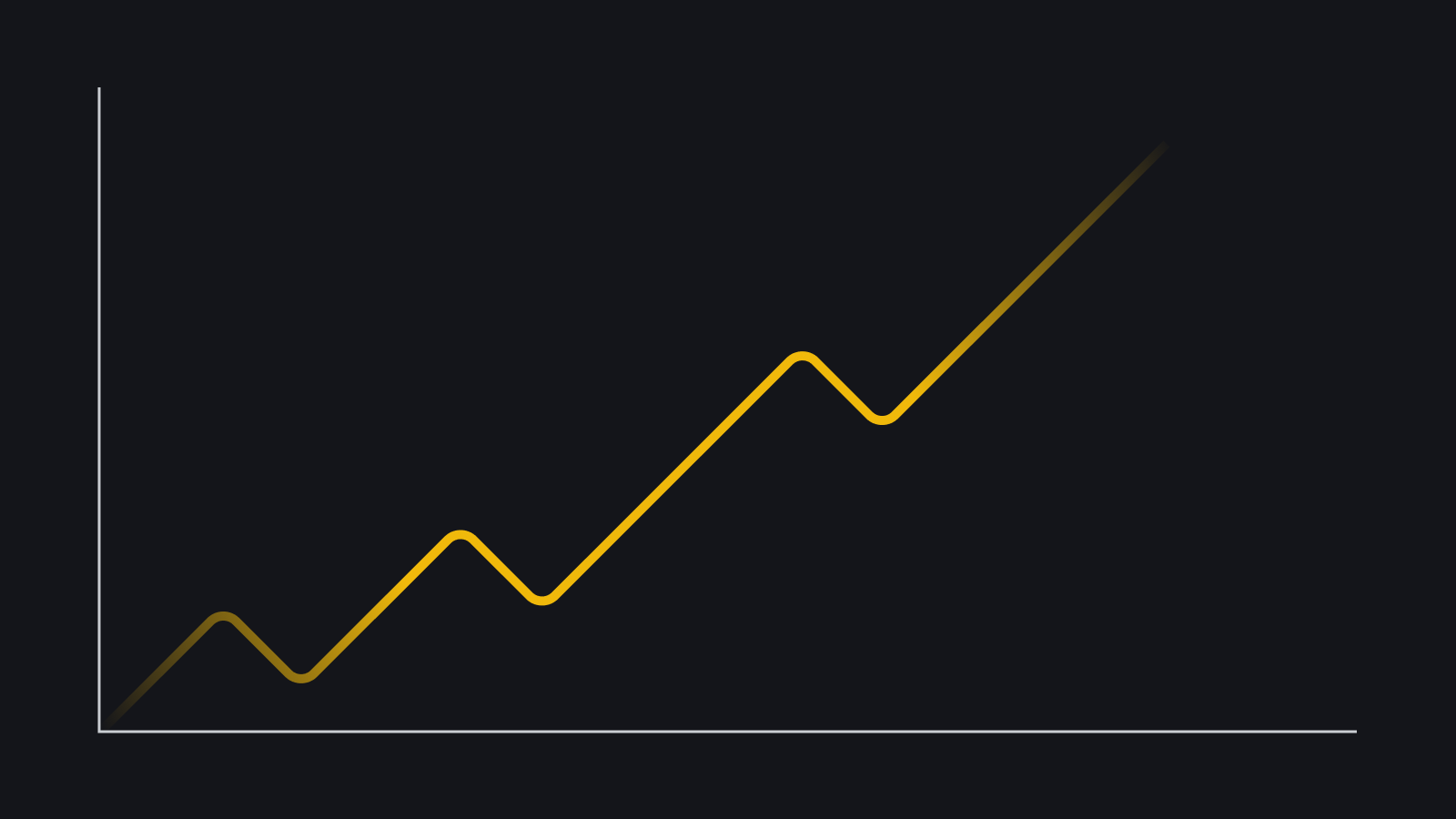

میانگین متحرک یا مووینگ اوریج (Moving Average)

میانگین متحرک یا مووینگ اوریج، اندیکاتوری است که تغییرات قیمتی را به صورت اصلاح شده و با گرفتن میانگین قیمت آن در یک دوره زمانی مشخص نشان میدهد. با استفاده از این شاخص، روند قیمت به راحتی مشخص میشود. به دلیل اینکع این اندیکاتور از دادههای قیمتی در گذشته استفاده میکند، یک شاخص پسرو محسوب میشود. میانگین متحرک ساده (Simple Moving Average یا SMA) و میاتگین متحرک نمایی (Exponential Moving Average یا EMA)، بیشترین کاربرد را در بین میانگین متحرکها دارند.

میانگین متحرک ساده یا SMA یا MA، میانگین قیمت را در یک دوره زمانی مشخص نشان میدهد. برای مثال، میانگین متحرک ساده 10 روزه یا SMA-10 میانگین قیمت را در 10 روز گذشته محاسبه کرده و آن را نمایش میدهد.

در طرف دیگر، میانگین متحرک نمایی یا EMA، میانگین قیمت در یک دوره مشخص را با ضریب بیشتر روزهای اخیر محاسبه میکند. هرچه دوره زمانی این شاخص افزایش یابد، تغییرات اندیکاتور به نسبت قیمت، کندتر و با تاخیر بیشتر خواهد شد. مثلا میانگین متحرک 200 روزه به نسبت میانگین متحرک 50 روزه، کندتر حرکت میکند.

تریدرها از این اندیکاتور بیشتر به عنوان ابزاری برای تشخیص روند بازار استفاده میکنند. برای مثال زمانی که قیمت برای مدتی بالای میانگین متحرک 200 روزه نوسان کند، عمده تریدرها روند بازار را صعودی در نظر میگیرند.

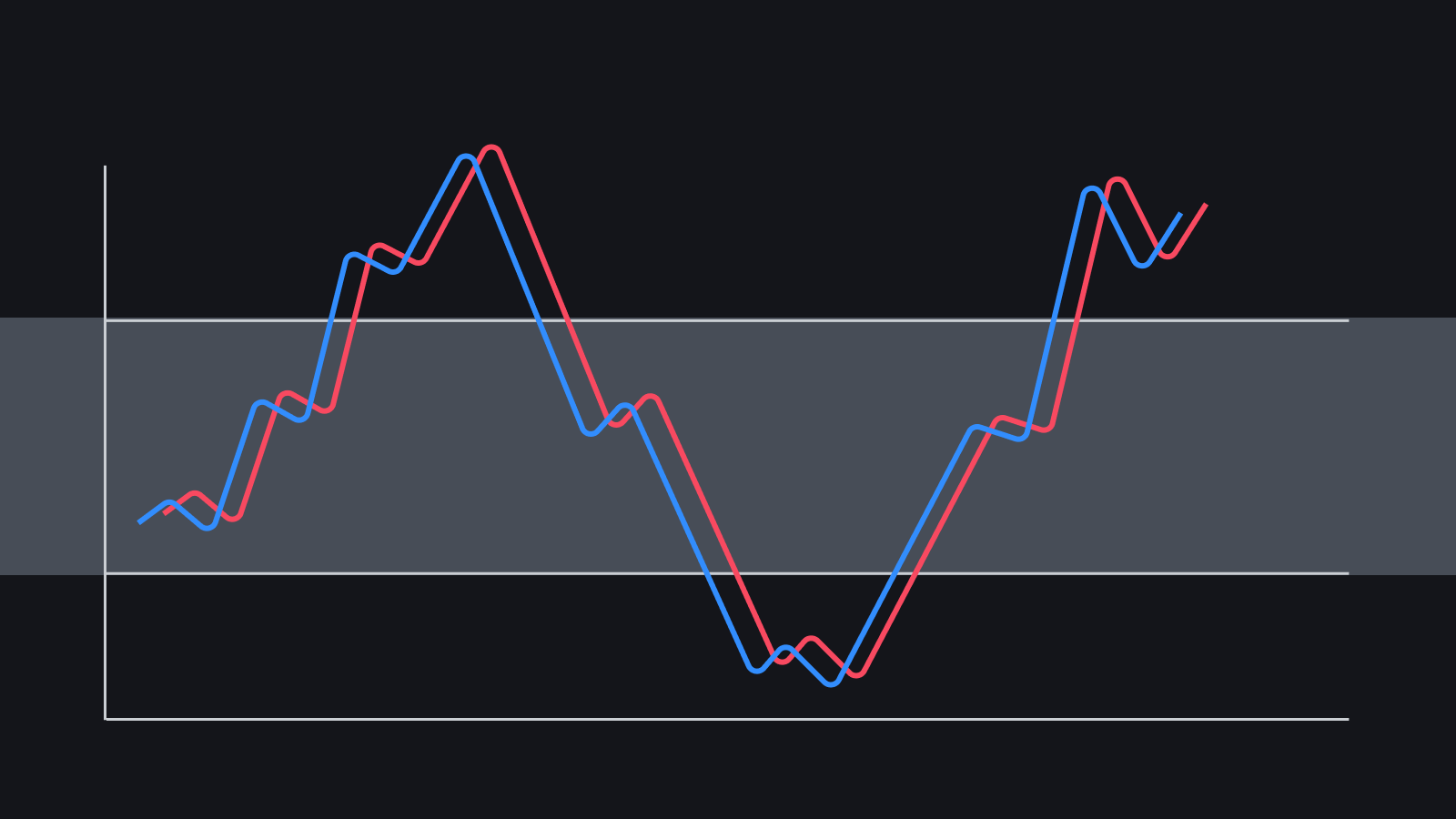

کاربرد دیگر این اندیکاتور، استفاده از دو میانگین متحرک با دوره زمانی متفاوت و در نظر گرفتن تقاطع آنها به عنوان سیگنالی برای خرید و فروش است. برای مثال، زمانی که میانگین متحرک 100 روزه میانگین متحرک 200 روزه را به سمت پایین شکسته و به زیر آن حرکت کند، نشانهای برای فروش است (تقاطع مرگ – Death Cross). از طرف دیگر خلاف این حرکت را میتوان نشانهای برای صعود قیمت در نظر گرفت (تقاطع طلایی – Golden Croos).

برای مطالعه مطالب بیشتر در این زمینه به مقاله آموزش اندیکاتور میانگین متحرک مراجعه کنید.

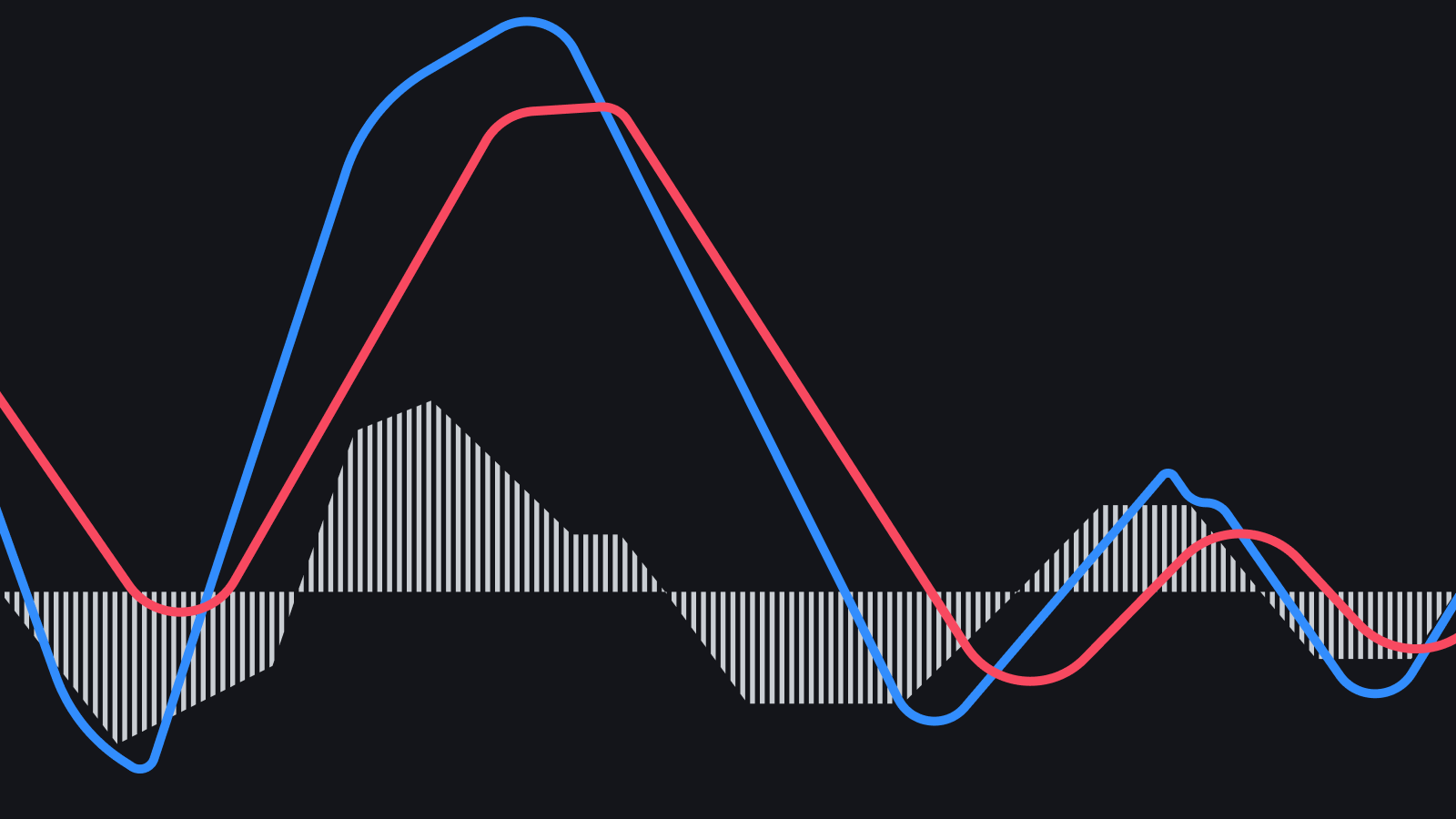

اندیکاتور مک دی یا MACD در تحلیل تکنیکال

اندیکاتور مک دی نیز ابزاری برای شناسایی مومنتم بازار با استفاده از دو میانگین متحرک است. این شاخص از دو خط تشکیل شده است: خط مک دی (MACD Line) و خط سیگنال (Signal Line). خط مک دی، تفاضل میانگین متحرک نمایی 26 روزه از میانگین متحرک نمایی 12 روزه و خط سیگنال نیز میانگین متحرک نمایی 9 روزه خود خط مک دی است.

همچنین در اندیکاتور MACD از هیستوگرام استفاده میشود که این نمودار، تفاضل بین خط مک دی و خط سیگنال است. یکی از کاربردهای این اندیکاتور، مشاهده واگرایی بین قیمت و اندیکاتور بوده که عموما نشانهای قوی برای تغییر روند بازار است. کاربرد دیگر این شاخص، مشاهده تقاطع دو خط میانگین متحرک آن است. تقاطع خط مک دی و خط سیگنال در اندیکاتور MACD، مانند آنچه در مورد میانگین متحرک گفته شد، نشانهای برای صعود و نزول بازار است.

اندیکاتور مک دی و RSI مومنتوم بازار را محاسبه میکنند اما با دو روش متفاوت. لذا استفاده همزمان این دو اندیکاتور میتواند خطا را تا حد زیادی کاهش دهد.

استوکستیک RSI یا استوک RSI

اندیکاتور استوک RSI نیز یک اسیلاتور به منظور محاسبه مومنتم بازار است. در این اندیکاتور نیز مانند RSI محدوده اشباع خرید و اشباع فروش وجود دارد که میتواند مورد استفاده قرار گیرد. این شاخص، مشتق گرفته شده از اندیکاتور قدرت نسبی است، با این تفاوت که برای محاسبه آن به جای استفاده از اطلاعات قیمت، از اطلاعات اندیکاتور RSI استفاده میشود.

به علت تغییرات سریعتر این اندیکاتور به نسبت RSI، فرصتهای خرید و فروش بیشتری را در اختیار ما قرار میدهد. معمولا بیشترین استفاده از این شاخص در زمان قرار گیری آن در محدوده اشباع خرید و فروش است. در این اندیکاتور به محدوده بالای 80، محدوده اشباع خرید و به محدوده زیر 20، محدوده اشباع فروش گفته میشود. استوک RSI صفر نیز به معنی آن است که اندیکاتور RSI در دوره زمانی تعیین شده (معمولا 14) در کمترین حد خود قرار گرفته است. در طرف مقابل، استوک RSI صد، نشان میدهد که شاخص RSI در بالاترین حد خود قرار گرفته است.

قرارگیری شاخص استوک RSI در محدوده اشباع خرید و اشباع فروش، به معنی بازگشت روند نخواهد بود(همانند آنچه در اندیکاتور RSI داشتیم)، بلکه نشان میدهد که اندیکاتور RSI به محدوده اشباع خرید یا اشباع فروش خود نزدیک میشود. همچنین توجه داشته باشید که اندیکاتور استوک RSI در مقایسه با اندیکاتور RSI تغییرات بسیار بیشتری داشته و از این جهت سیگنالهای خطا در آن بیشتر از اندیکاتور RSI است.

اندیکاتور بولینگر باند یا Bollinger Bands در تحلیل تکنیکال

اندیکاتور بولینگر باند، نوسانات بازار را اندازهگیری میکند. این اندیکاتور از سه خط تشکیل شده است. خط میانی یک میانگین متحرک ساده بوده و یک خط در بالا و یک خط در پایین این میانگین متحرک قرار دارند. این دو خط بالا و پایین یا باندهای اندیکاتور بولینگر، انحراف معیار میانگین متحرک(خط میانی) هستند.

با افزایش نوسانات و تغییرات قیمت، فاصله این باندها تغییر کرده و این خطوط به هم نزدیک یا از هم دور میشوند. نزدیک شدن قیمت به باند بالایی این اندیکاتور، به منزله قرارگیری قیمت در محدوده اشباع خرید و نزدیک شدن قیمت به باند پایین آن، نشاندهنده قرارگیری قیمت در محدوده اشباع فروش است. شکستن باندهای این اندیکاتور بسیار کم اتفاق میافتد که در این صورت قدرت روند فعلی بازار را نشان میدهد.

کاربرد دیگر این اندیکاتور، فاصله بین باندها است. در حالتی که باندهای بولینگر بسیار به هم نزدیک شوند و اصطلاحا در حالت فشار قرار گیرند، سیگنالی برای یک حرکت شدید و ناگهانی در بازار خواهد بود. همچنین در حالتی که فاصله بین باندهای بولینگر زیاد شود، این شاخص کاهش نوسانات قیمت و وارد شدن آن به یک روند خنثی را هشدار میدهد.

جمعبندی

اندیکاتورها زمانی بیشترین استفاده را دارند که باهم ترکیب شوند و استفاده از یک اندیکاتور، احتمال شکست را افزایش خواهد داد. اما ترکیب آنها، خطا را به میزان زیادی کاهش میدهد. یادگیری تحلیل تکنیکال نیازمند انجام تمرین زیاد و دیدن نمودارهای زیاد است. اگر قصد یادگیری تحلیل تکنیکال را دارید، میتوانید کانال رایگان سیگنال اکسچینو مگ را دنبال کنید که محلی برای مشاهده و تمرین تحلیلها در بازار ارزهای دیجیتال است.

.gif)

.gif)

سلام۔ببخشید با کدوم نرم افزار میشه این اندیکاتورهارو دید

سلام. توی سایت هایی مثل تریدینگ ویو و بایننس و امثالهم روی نمودارها این اندیکاتورها به صورت خودکار هستن

توضیحاتتون بسیار جامع و در عین حال قابل فهم و درکند با سپاس

خواستم بدونم برای شروع ترید در سایت بایننس چه اطلاعاتی نیازه بلد باشیم؟ و اینکه چند نمونه از این اندیکاتور ها مورد نیاز ما هستند ممنون میشم سریعتر بهم جواب بدین

سلام. میتونید از آموزشهای موجود در سایت استفاده کنید. پیش از شروع، حتما مطالعه کافی داشته باشید، و الا شما محکوم به از دست دادن داراییتون هستید. اندیکاتورها هم کاملا شخصیه و هر کسی از یه نوع اندیکاتور استفاده میکنه

سلام ممنون از سایت خوبتون عجب نسل جالبی شده ما قدیما هر کاری که داشتیم باید کلی دنبال طرف میگشتیم تا پیداش کنیم مثلا برا لوله بازکنی برچسب های در و دیوار رو زیر و رومیکردیم اما الان طرف برای بازکردن چاه خونش هم اینترنتی درخواست میده مخصوصا توی این کرونا که بیرون رفتن از خونه مکافاتیه..

ممنون دوست عزیز از اطلاعات جامع و مفیدتون

نظرات کاربران (7 نظر)

سلام۔ببخشید با کدوم نرم افزار میشه این اندیکاتورهارو دید

سلام. توی سایت هایی مثل تریدینگ ویو و بایننس و امثالهم روی نمودارها این اندیکاتورها به صورت خودکار هستن

توضیحاتتون بسیار جامع و در عین حال قابل فهم و درکند با سپاس

خواستم بدونم برای شروع ترید در سایت بایننس چه اطلاعاتی نیازه بلد باشیم؟ و اینکه چند نمونه از این اندیکاتور ها مورد نیاز ما هستند ممنون میشم سریعتر بهم جواب بدین

سلام. میتونید از آموزشهای موجود در سایت استفاده کنید. پیش از شروع، حتما مطالعه کافی داشته باشید، و الا شما محکوم به از دست دادن داراییتون هستید. اندیکاتورها هم کاملا شخصیه و هر کسی از یه نوع اندیکاتور استفاده میکنه

سلام ممنون از سایت خوبتون عجب نسل جالبی شده ما قدیما هر کاری که داشتیم باید کلی دنبال طرف میگشتیم تا پیداش کنیم مثلا برا لوله بازکنی برچسب های در و دیوار رو زیر و رومیکردیم اما الان طرف برای بازکردن چاه خونش هم اینترنتی درخواست میده مخصوصا توی این کرونا که بیرون رفتن از خونه مکافاتیه..

ممنون دوست عزیز از اطلاعات جامع و مفیدتون