معاملات آپشن بایننس (Option) یا قرارداد اختیار معامله چیست؟ (ریدایرکت شد)

معاملات آپشن بایننس : به لطف حضور صرافی بکت و CME، پای معاملات آپشن (Option) یا اختیار معامله به بازار ارزهای دیجیتال باز شده است. در این مطلب به معرفی قرارداد اختیار معامله میپردازیم.

در مطلب قبلی قرارداد آتی (Futures) شرح داده شد. معاملات آپشن (Options) یا اختیار معامله یکی دیگر از ابزارهای مشتقه است که در بازارهای مالی مختلفی ازجمله سهام، ارزهای دیجیتال و شاخص های مالی استفاده میشود. عموما، قراردادهای آپشن برای پوشش ریسک معاملات و قراردادهای موجود استفاده میشود. اکنون مدتی میشود که پای این ابزار از طریق پلتفرم بکت و همچنین CME به بازار ارزهای دیجیتال باز شده است.

معاملات آپشن قراردادهایی هستند که در آن معاملهگر در یک تاریخ مشخص حق خرید یا فروش یک دارایی را بر اساس یک قیمت از پیش تعیین شده دارد. در معاملات آتی افرادی که در تاریخ سررسید یک قرارداد صاحب بخشی از اوراق قرارداد هستند، موظف به تسویه هستند. اما در اختیار معامله چنین نیست و همانطور که از اسمش پیداست، تسویه اختیاری است. به طور مثال اگر شما اقدام به خرید اوراق آتی بیت کوین با تاریخ سررسید 31 فروردین کنید، موظف هستید که در تاریخ 31 فروردین هزینه را مطابق به قیمت ذکر شده در قرارداد پرداخت نمایید. اما در اختیار معامله هیچ الزامی وجود ندارد و شما پس از فرا رسیدن تاریخ سررسید، در تسویه یا عدم تسویه مختار هستید. اگر تسویه کنید، بیت کوین خود را مطابق با قرارداد دریافت میکنید.

معاملات آپشن بایننس یا قراردادهای اختیار معامله چگونه کار میکنند؟

اصولا معاملات آپشن بر دو قسم هستند: پوت یا اختیار فروش (Put) و کال یا اختیار خرید (Call). همانطور که از اسمشان مشخص است، اختیار فروش به شخص صاحب اوراق، اختیار فروختن یک کالا را میدهد و در اختیار خرید، صاحب اوراق، مختار به خرید یک کالا است. بنابراین زمانی که یک معاملهگر انتظار دارد که قیمت یک کالا در آینده افزایش پیدا کند، اقدام به خرید اوراق اختیار خرید میکند و زمانی که پیشبینی کند ارزش دارایی مدنظر کاهش خواهد یافت، میتواند اوراق اختیار فروش را بخرد. حتی زمانی که فکر میکند قرار است قیمت ثابت بماند میتوانید از پوت یا کال یا ترکیبی از هر دوی آنها استفاده کند.

ساختار معاملات آپشن

یک قرارداد اختیار معامله حداقل شامل 4 بند اصلی است: تعداد مورد معامله (Size)، زمان سررسید (Expiration Date)، قیمت اعمال (Strike Price) و وجه تضمین (Premium).

- تعداد مورد معامله (Size): همانطور که از اسمش پیداست، تعداد قراردادهایی است که بین طرفین تبادل میشود.

- زمان سررسید (Expiration Date): تاریخی است که پس از آن قراردادهای اختیار معامله قابل خرید و فروش نیست و پیش از رسیدن به این تاریخ باید تعیین تکلیف شوند.

- قیمت اعمال (Strike Price): قیمتی است که در زمان سررسید، تسویه بر اساس آن صورت میگیرد.

- وجه تضمین (Premium): هزینهای است که در زمان صدور اوراق از سمت خریدار اوراق به فروشنده پرداخت میگردد. خریدار موظف است که برای آن که اختیار یک معامله را در اختیار بگیرد، وجه تضمین را به فروشنده پرداخت نماید. این مبلغ متغیر است و با نزدیک شدن به تاریخ سررسید، افزایش مییابد.

با توجه به مفاهیم ذکر شده طبیعی است که اگر قیمت اعمال (Strike Price) پایینتر از قیمت بازاری یک دارایی باشد، افراد اقدام به خرید میکنند. با پرداخت وجه تضمین به فروشنده، اکنون خریدار اوراق دارای اختیار میشود، یعنی میتواند با فرارسیدن تاریخ سررسید درخواست تسویه کند و دارایی مورد معامله را از فروشنده تحویل بگیرد و با توجه به اختلاف قیمت لحظهای و قیمت اعمال (که در گذشته تعیین شده بوده و در متن قرارداد آمده) کسب سود کند. در صورتی که قیمت اعمال بالاتر از قیمت لحظهای آن دارایی باشد، منطقی نیست که صاحب اوراق درخواست تسویه کند و در صورت عدم درخواست تسویه، اوراق باطل خواهد شد. در این صورت صاحب اوراق تنها وجه تضمین را ضرر کرده است.

نکته قابل توجه این است که علیرغم اینکه خریدار اوراق معاملات آپشن (چه اختیار فروش چه اختیار خرید) در تسویه نهایی مختار است، اما صادرکننده اوراق (یعنی فروشنده) موظف به انجام درخواست خریدار است. به عبارتی، اگر خریدار اوراق اختیار خرید، تصمیم به تسویه و دریافت دارایی مدنظر بگیرد، فروشنده اوراق موظف به فروش آن دارایی است. به همین ترتیب، اگر خریدار اوراق اختیار فروش تصمیم به تسویه بگیرد، فروشنده اوراق موظف به خرید آن دارایی است. بنابراین در کل، فروشندگان اوراق نسبت به خریداران ریسک بیشتری در قراردادهای اختیار معامله دارند. به عبارت دیگر ضرر خریداران به وجه تضمین یا پریمیومی که پرداخت میکنند محدود میشود، اما ضرر فروشندگان به قیمت بازاری آن دارایی بستگی دارد.

در برخی از قراردادهای اختیار معامله، صاحب اوراق حق درخواست تسویه در هر تاریخی پیش از تاریخ سررسید را دارد. این قراردادها معمولا تحت عنوان اختیار معامله آمریکایی شناخته میشوند. در سمت مقابل، اختیار معامله اروپایی فقط در تاریخ سررسید قابل تسویه هستند. قابل ذکر است که این اسمگذاری هیچ ربطی به منطقه جغرافیایی ندارد و هر دوی این قراردادها در سرتاسر دنیا انجام میشوند.

وجه تضمین یا پریمیوم قراردادهای آپشن

عوامل زیادی در تعیین مبلغ وجه تضمین تاثیر دارند. به زبان ساده، مبلغ وجه تضمین نیز حداقل به 4 مورد بستگی دارد: قیمت دارایی (asset’s price)، قیمت اعمال (strike price)، مدت زمانی باقی مانده تا تاریخ سررسید و میزان نوسان بازار یا شاخص مربوطه.

این 4 عامل تاثیر متفاوتی روی وجه تضمین اوراق اختیار فروش و اختیار خرید معاملات آپشن دارند که در جدول زیر میبینیم:

| وجه تضمین اختیار خرید | وجه تضمین اختیار فروش | |

| افزایش قیمت دارایی | افزایش | کاهش |

| قیمت اعمال بالاتر | کاهش | افزایش |

| زمان کمتر (تا تاریخ سررسید) | کاهش | کاهش |

| نوسان | افزایش | افزایش |

بنابراین همانطور که مشخص است، قیمت دارایی و قیمت اعمال وجه تضمین اوراق اختیار خرید و اختیار فروش عکس همدیگر عمل میکنند. اما زمان کمتر به معنای وجه تضمین کمتر برای هر دو نوع اوراق اختیار فروش و اختیار خرید است. دلیل اصلی این اتفاق هم این است که احتمال سودده بودن این قراردادها برای معاملهگران کمتر است. در طرف مقابل، هرچه نوسان یک دارایی بیشتر باشد، مبلغ وجه تضمین را هم افزایش میدهد. به همین ترتیب، وجه تضمین معاملات آپشن ترکیبی از این عوامل و عاملهای دیگر است.

آپشن گریگ (Option Greek) چیست؟

آپشن گریک ها ابزاری هستند که برای سنجش عوامل مختلفی که روی قیمت قراردادها یا به عبارتی وجه تضمین آنها اثر میگذارند، طراحی شدهاند. این ابزارها در واقع سنجههای آماری هستند که ریسک یک قرارداد را بر اساس متغیرهای مختلفی اندازه میگیرند. در زیر یک سری از مهمترین این گریک ها را معرفی کردهایم:

- دلتا (Delta): گریکِ دلتا، میزان تغییر قیمت یا وجه تضمین یک قرارداد را بر اساس قیمت دارایی مورد معامله اندازهگیری میکند. مثلا دلتایی که برابر با 0.6 است، نشان میدهد که وجه تضمین، به ازای هر 1 دلار تغییر در قیمت دارایی، 0.6 دلار یا 60 سنت تغییر میکند.

- گاما (Gamma): گریکِ گاما، نرخ تغییر در گریک دلتا را در طول زمان اندازه میگیرد. بنابراین مثلا اگر گریک دلتا از 0.6 به 0.45 تغییر کند، گریک کاما برابر با 0.15 خواهد بود.

- تتا (Theta): گریکِ تتا، میزان تغییر قیمت قرارداد را بر اساس یک روز کاهش زمان سررسید اندازه میگیرد. بنابراین بر اساس این آماره میتوانید میزان تغییر وجه تضمین را با نزدیک شدن به تاریخ سررسید معاملات آپشن اندازه گیری کنید.

- وگا (Vega): گریکِ وگا، نرخ تغییر در قیمت قرارداد آپشن را بر اساس 1% تغییر در میزان نوسان ضمنی یک دارایی اندازه میگیرد. بنابراین، مثلا افزایش گریک وگا یک قرارداد، منعکس کننده افزایش قیمت هر دوی اوراق اختیار خرید و اختیار فروش است.

- رو (Rho): گریکِ رو، میزان تغییر مورد انتظار در قیمت قرارداد را بر اساس تغییرات نرخ سود اندازهگیری میکند. هرچه نرخ سود بالاتر برود، باعث افزایش قیمت در قراردادهای اختیار خرید و کاهش قیمت در قراردادهای اختیار فروش میشود. به همین ترتیب، مقدار گریک رو با معاملات آپشن اختیار خرید رابطه مثبت و با اختیار فروش رابطه منفی دارد.

موارد استفاده و کاربرد قراردادهای آپشن کجاست؟

1.پوشش ریسک یا هجینگ (Hedging)

از معاملات آپشن عموما برای پوشش ریسک استفاده میشود. پایهای ترین مثال این نوع کاربرد این است که معاملهگران، قرارداد آپشن اختیار فروش (put) سهامی که در حال حاضر دارند را میخرند. بنابراین مثلا اگر ارزش کلی یک دارایی بخاطر ریزش قیمت آن کاهش پیدا کند، تسویه اوراق اختیار فروش به جبران ضرر کمک میکند.

برای درک بهتر، مثلا فرض کنید علی 100 سهم یک شرکت را به قیمت 50 دلار در هر سهم خریداری کرده، به امید اینکه قیمت افزایش پیدا میکند و سود میکند. حالا برای پوشش ریسک کاهش قیمت این سهام، علی تصمیم میگرد که قرارداد آپشن اختیار فروش این سهام را با قیمت اعمال 48 دلار و 2 دلار وجه تضمین در هر سهم خریداری کند. درصورتی که بازار نزولی شود و قیمت سهام مورد نظر مثلا به 35 دلار کاهش یابد، علی میتواند قرارداد آپشناش را تسویه و با فروش هر سهم به قیمت 48 دلار بجای 35 دلار، این ضرر را جبران کند. حالا اگر بازار صعودی شود و قیمت سهام علی افزایش پیدا کند، علی اختیار عدم تسویه قرارداد آپشن را دارد و تنها 2 دلاری که بابت وجه تضمین در هر سهم پرداخت کرده را ضرر کرده است.

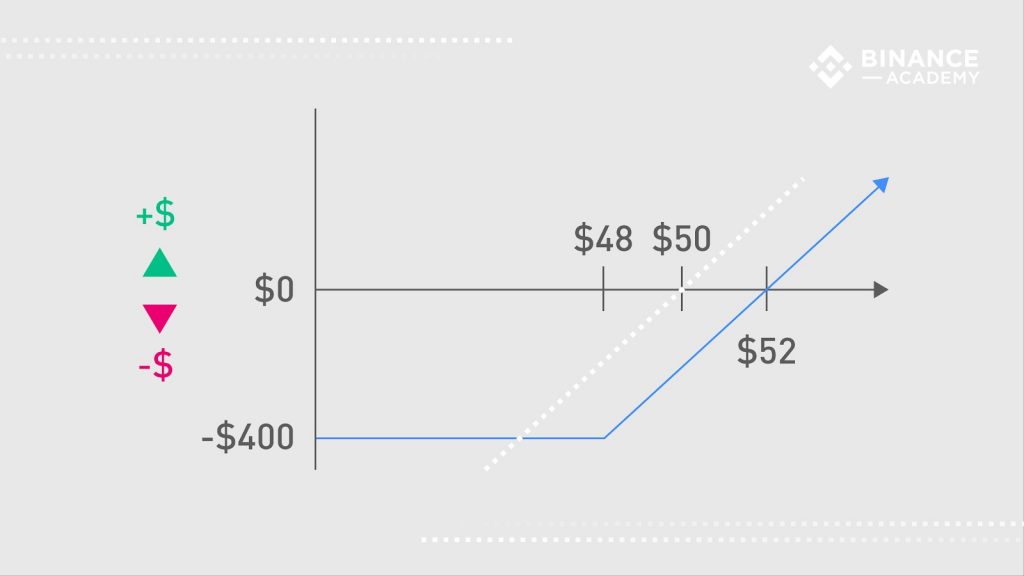

یک مدل دیگر هم این است که مثلا علی میتواند قرارداد آپشن اختیار فروش را با قیمت 52 دلار (50 دلار هر سهم + 2 دلار وجه تضمین) خریداری کند، که در این صورت میزان ضرر سربهسر و به 400 دلار (200 دلار وجه تضمین و 200 دلار دیگر اگر سهامش را با قیمت 48 دلار بفروشد) محدود میشود.

2.معاملات دارای ریسک:

معاملات آپشن در معاملات دارای ریسک هم استفاده میشوند. مثلا اگر فکر میکنید که قیمت یک دارایی ممکن است بالا برود، میتوانید قرارداد آپشن اختیار خرید را بخرید. بنابراین اگر قیمت آن دارایی بیشتر از قیمت اعمال شود، میتوانید قرارداد را تسویه و با تخفیف آن را خریداری کنید. زمانی که قیمت یک دارایی به بالاتر یا پایینتر از قیمت اعمال میرسد، البته درصوتی که این افزایش یا کاهش سودآور باشد، اصطلاحا میگویند قرارداد آپشن شما “in-the-money” است. درصورتی که قرارداد در حالت سربهسر باشد میگویند قرارداد “at-the-money” است و زمانی که ضرر کنید، “out-of-the-money” هستید.

استراتژیهای پایهای

حالا زمانی که از معاملات آپشن استفاده میکنید، استراتژیهای مختلفی را میتوانید بکار بگیرید که به 4 موقعیت پایهای بستگی دارند. در موقعیت خریدار، شما میتوانید اختیار خرید (call) یا اختیار فروش (put) را بخرید. در موقعیت فروشنده، شما فقط میتوانید اوراق قرارداهای آپشن را بخرید یا بفروشید. همانطور که قبلتر گفتیم، درصورتی که خریدار تصمیم به تسویه بگیرد، فروشنده اوراق موظف به خرید یا فروش دارایی تعیین شده است.

استراتژیهای مختلف معاملات آپشن بر اساس ترکیبات مختلف و ممکن اختیار فروش و خرید تعیین میشوند. اختیار فروش محافظت کننده (Protective puts)، اختیار خرید پوشش داده شده (covered call)، استرادل (Straddle) و استِرَنگِل (strangle) نمونههایی از این دست استراتژیها هستند:

- اختیار فروش محافظت کننده (protective put): این نوع استراتژی شامل خرید قرارداد آپشن یک دارایی است که در حال حاضر آن را دارید. این نوع، در واقع همان استراتژی پوشش ریسک یا هجینگی است که در مثال علی برایتان توضیح دادیم. این نوع استراتژی را با نام بیمه دارایی (portfolio insurance) هم میشناسند چراکه از سرمایهگذار در برابر سقوط بازار محافظت میکند.

- اختیار خرید پوشش داده شده (covered call): این نوع استراتژی شامل فروش اختیار خرید یک دارایی است که در حال حاضر دارید. از این نوع استراتژی عموما برای افزایش درآمد داراییها (وجه تضمین) استفاده میشود. درصورتی که قرارداد تسویه نشود، علاوه بر نگه داشتن دارایی، مبلغ وجه تضمین هم بدست میآید. ولی اگر بخاطر افزایش قیمت در بازار قرارداد تسویه شود، موظف به فروش هستید.

- استرادل (straddle): این نوع نیز شامل خرید اختیار فروش و اختیار خرید یک دارایی با قیمت اعمال و تاریخ سررسید برابر است. این نوع استراتژی به شما اجازه میدهد تا زمانی که یک دارایی در یک سوی مشخص حرکت میکند، سود کنید. به زبان ساده، انگار دارید روی نوسان بازار معامله میکنید.

- استرنگل (starngle): این نوع شامل خرید هر دوی اختیار فروش و اختیار خرید قراردادی است که در حالت “out-of-the-money” قرار دارند. مثلا قراردادهایی که قیمت اعمال در اختیار خرید بالاتر و در اختیار فروش پایینتر از قیمت بازار هستند. استراتژی استرنگل شبیه استرادل است با این تفاوت که هزینه خرید قرارداد پایین تر است اما نوسان قیمت باید بالاتر باشد تا سودآوری داشته باشد.

مزایا و معایب استفاده از معاملات آپشن بایننس

مزایا:

- مناسب برای پوشش ریسک بازار

- انعطاف بیشتر در معاملات دارای ریسک

- امکان ترکیب چندین قرارداد و استراتژی همراه با الگوی سود و ریسک منحصربفرد

- امکان کسب سود از تمامی بازارهای صعودی و نزولی و سایدوی

- مناسب برای کاهش هزینه ورود

- امکان انجام چندین معامله به صورت همزمان

معایب:

- سخت بودن درک طرز کار و محاسبه وجه تضمین

- دارای ریسک بالا، خصوصا برای فروشندگان اوراق

- دارای استراتژیهای پیچیدهتر معامله در مقایسه با دیگر گزینههای عمومی

- بازار معاملات آپشن عموما نقدینگی کمی دارند که جذابیت آن را برای اکثر معاملهگران کاهش میدهد

- مبلغ وجه تضمین قراردادهای اختیار معامله بسیار نوسان دارد و با نزدیک شدن به تاریخ سررسید کاهش میابد

تفاوت معاملات آپشن بایننس و فیوچرز بایننس

قراردادهای آپشن و قرارداد آتی یا فیوچرز، هر دو از ابزار مشتقه مالی هستند که کاربرد مخصوص به خودشان را دارند. اما علیرغم شباهتها، تفاوت بزرگی در نحوه تسویه حساب بین این دو قرارداد وجود دارد.

قراردادهای آتی برخلاف قراردادهای آپشن، همیشه زمانی که تاریخ سررسید فرا میرسد تسویه میشوند. بنابراین طرفین قرارداد از نظر قانونی موظف هستند که دارایی یا مبلغ متناسب با آن را تحویل دهند. اما قراردادهای آپشن، تنها در صورت تمایل و با اختیار خریدار تسویه میشوند. اگر خریدار معامله را تسویه کند، فروشنده موظف است که دارایی مورد نظر را تحویل دهد.

ختم کلام

معامله آپشن یا اختیار معامله همانطور که از اسمش پیداست، به سرمایهگذار این اختیار را میدهد که یک دارایی را صرف نظر از قیمت بازاری آن، بخرد یا بفروشد. این نوع قراردادها بسیار تطبیق پذیر هستند و میتوان در سناریوهای مختلفی ازجمله پوشش ریسک و معاملات دارای ریسک از آنها استفاده کرد.

با این وجود، لازم به ذکر است که معاملات آپشن نیز همانند بسیاری دیگر از معاملات مشتقه مالی، ریسک خاص خودش را دارد. بنابراین پیش از استفاده از این نوع قراردادها، باید درک کاملی از نحوه سازوکار آنها داشته باشید. علاوه بر این، درک و شناخت ترکیبهای مختلف اوراق اختیار خرید و اختیار فروش و ریسک بالقوه استراتژی آنها حائز اهمیت است. در کنار اینها، شما به عنوان یک معاملهگر باید از استراتژیهای مدیریت ریسک و تحلیل تکنیکال و تحلیل فاندامنتال هم برای کاهش ضرردهی های بالقوه استفاده کنید.

.gif)

.gif)

خيلي خوب و كامل توضيح دادين 👍🏻

نظرات کاربران (1 نظر)

خيلي خوب و كامل توضيح دادين 👍🏻